この記事は広告を含みます

【DeFi】Uniswapの流動性プールで暗号資産を投資してみました(準備編)

Uniswapなどの分散型取引所(DEX)では流動性プールに暗号資産を預ければ、誰でも簡単に手数料収入を得る事が可能です。

しかしどのくらいの費用が必要で、どの程度のリターンがあるのかは、実際にやってみないとわかりません。

今回、筆者は実際に流動性プールに投資して、ガス代(手数料)の支払いから、手数料収入を得るまでを体験してみました。

今回の記事は投資の準備として、何を決めていくのかを紹介します。

暗号資産を流動性プールで増やそうと考えている方は、ぜひ参考にしてください。

正直言って、全然わからないわ

流動性プールで手数料を稼ぐ仕組み

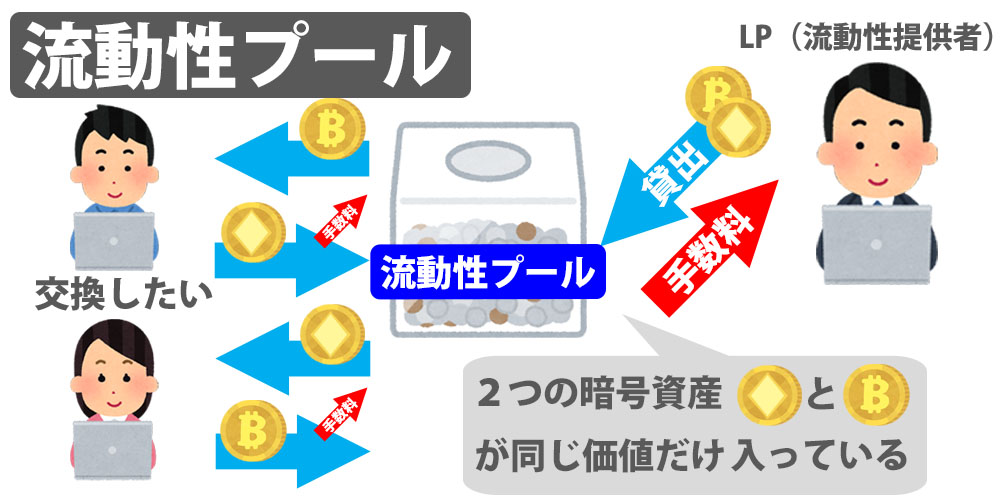

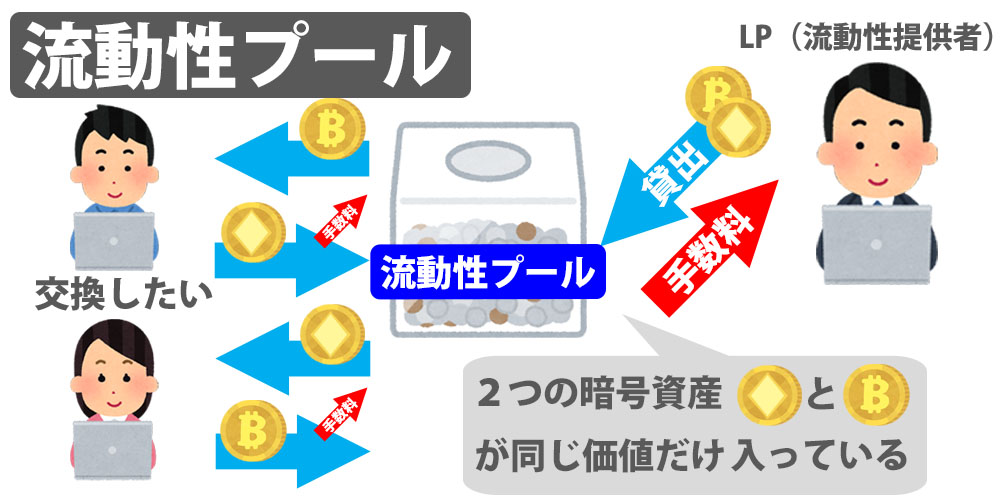

Uniswapでは暗号通貨を交換する仕組みとして流動性プールを採用しています。

このプールは両替に使用され、2つの暗号資産がLP(流動性提供者)によって提供されています。

LPには誰でもなることができ、暗号資産を貸し出すことで手数料を稼ぐことができます。

UniswapのユーザーはLPが貸し出している暗号資産を使用して交換し、手数料をLPに支払います。

LPが受け取れる手数料はプールで実際に交換された金額やプールに貸し出されている暗号資産の量で変わります。

よく年利換算〇〇%とかありますが、これは短期のデータから年利に換算しているだけなので正確ではありません。

交換手数料が利益になるのね

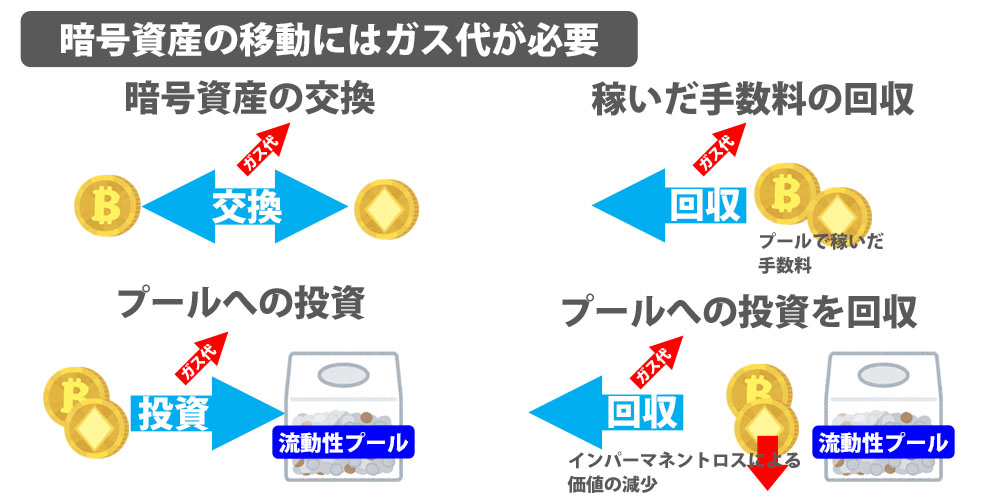

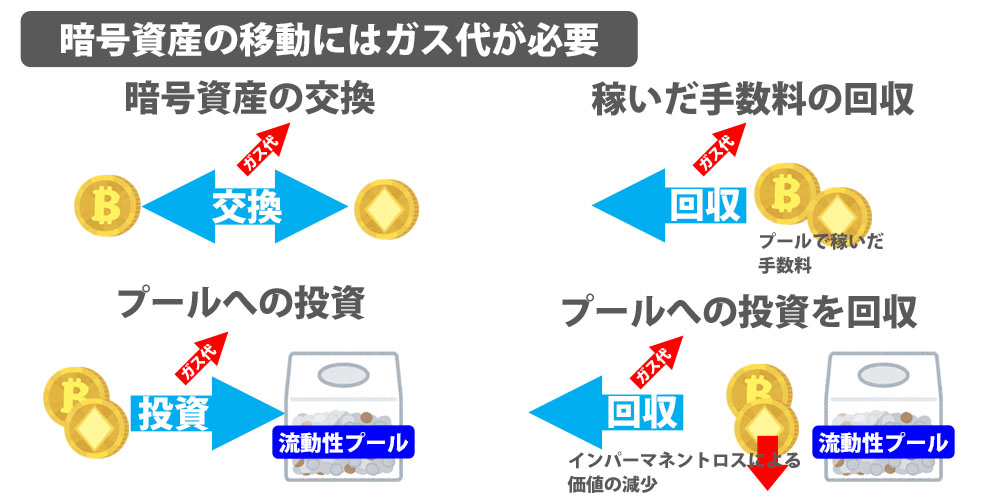

投資に必要な手数料とリスク

実際に投資をする際は、貸し出す暗号資産を2種類用意する必要があります。

注意するのは、暗号資産の準備や流動性プールへの貸出しにガス代(手数料)が必要になる事です。

また貸し出している間に手数料収入が入りますが、手数料は貸し出した暗号資産とは別に貯められています。

この受け取りや貸し出しをやめる際にもガス代(手数料)が必要になります。

流動性プールに投資する際には、投資にかかるガス代やインパーマネントロスによるリターンの減少にも気を付けておきましょう。

手数料払ってばかりで、儲かるの?

投資するために決めておく事

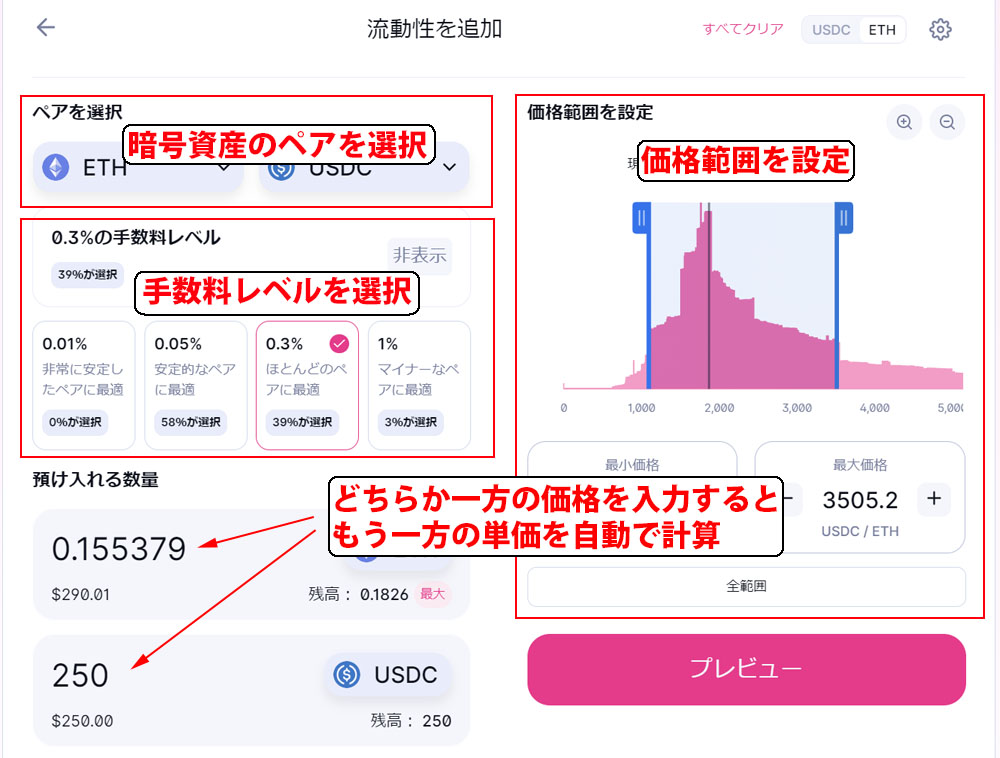

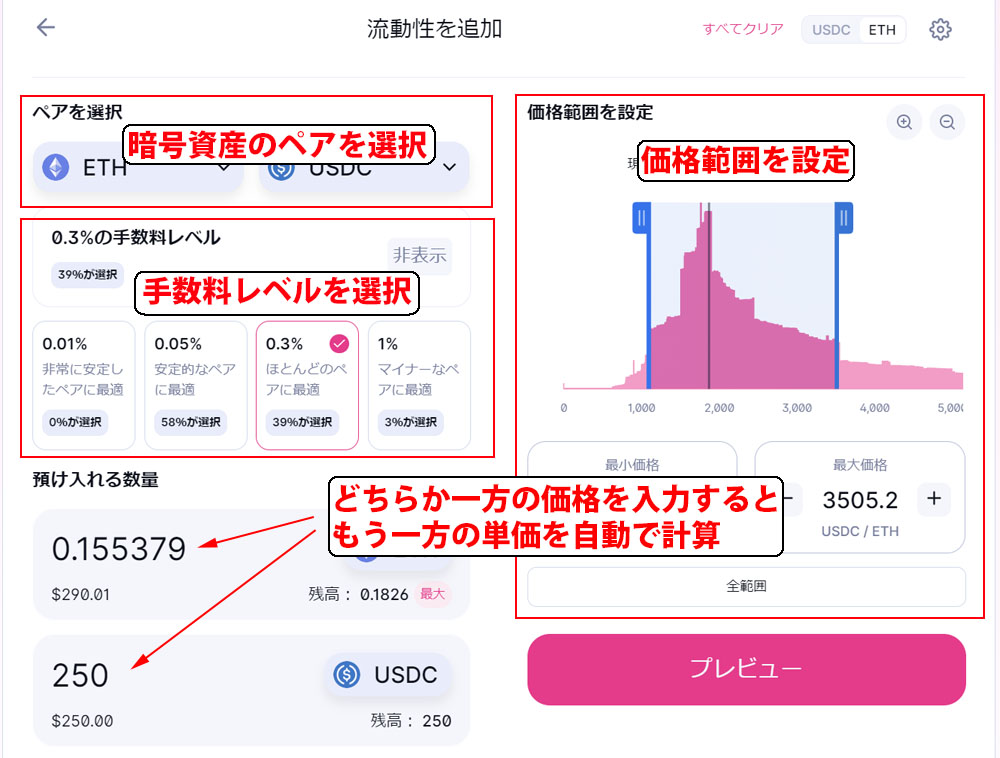

投資するために決める事は基本的に4つあります。

- 貸出す暗号資産のペア

- 手数料レベル

- 価格範囲

- 預け入れる数量

〇 貸出す暗号資産のペア

最初に貸し出す暗号資産のペアを決める必要があります。

まずはあなたのどのような投資を選択するかで、大きく変わってきます。

【リスクを取って、大きく儲けたい】

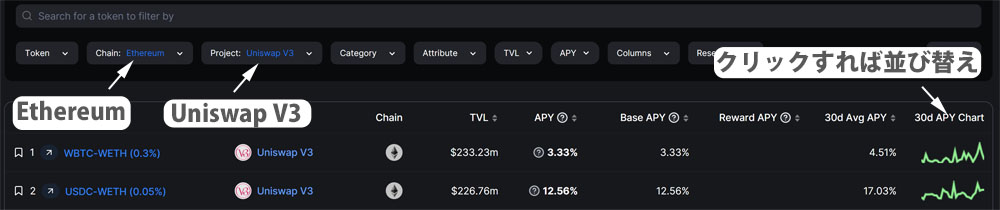

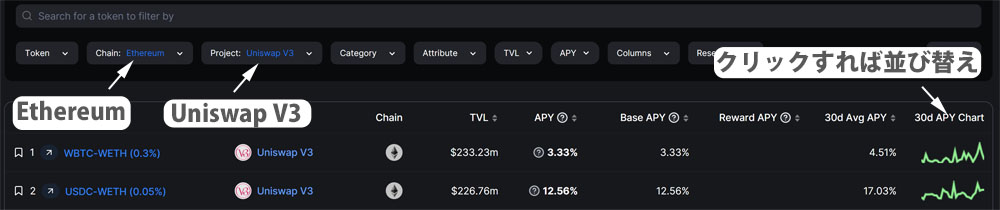

DeFiLlamaのHPからどのような暗号資産ペアがどの程度利益を出せるのかを確認できます。

DeFiLlamaでは流動性プールでどのくらい稼げるのかを調べることができます。

右メニューの “%Yields”をクリックして、プルダウンメニューから“Pools”をクリックします。

プールの情報が表示されますので、検索メニューから”Chain”に”Ethereum”を”Project”に”Uniswap V3”を指定します。

リストが出ますので、30d Avg APY(年間収益率)をクリックして多い順に並べます。

APYは過去30日のデータを元に年間の利率を計算したもので、多いほど稼げることになります。

APYとプールの内容(暗号資産のペアと手数料レベル)を見ながら、どのプールが良いか選びます。

情報としてはTVL(預かり資産量)も確認してください。

この数値が大きければ、プール内の価格は安定しやすくなりますが、手数料収入は少なくなります。

数値が小さければ、プール内の価格は変動しやすくインパーマネントロスのリスクも増しますが、手数料収入は大きくなります。

聞いたことのないマイナーなコインもたくさんありますので、なるべく流通量の多い安定したコインのペアを選んでください。

【安全性を重視して、長期でコツコツ稼ぎたい】

安全性重視ならステーブルコインで米ドルに連動したコインを選択するのがいいです。

例えばUSDC(USDコイン)、USDT(テザー)、BUSD(バイナンスUSD)などが有名です。

このペアの場合は手数料レベルを抑えて、価格範囲を狭める設定が良いのですが、手数料収入は期待できません。

調査した時点のAPYは手数料0.01%のプールでAPY(年率利回り)は4.53%でした。

年利4.53%は暗号資産の利回りにしては物足りないですね。

暗号資産のリスクの割には厳しい数値です。

このペアの有利な点は、インパーマネントロスの心配があまり必要ない事です。

直近では信頼性の問題で、USDTからUSDCへの乗り換えが増えているようです。

わたしは長期安定がいいわね

〇 手数料レベル

Uniswapの前のバージョンでは一律0.3%が基本でしたが、V3では0.01%~1%まで4種類から選ぶことができます。

流動性プールに投資する画面ではそのプールでどのくらいの割合で選択されているかを確認できます。

どれかよくわからない場合は、一番選択されているレベルを選べば間違いありません。

価格差がつきにくい安定したペアに最適

狭い価格範囲で効率よく手数料を稼ぐのに向いています。

先ほど紹介したステーブルコイン同士などに向いています。

価格差がつきにくい安定したペアに向いています。

価格範囲を0.01%よりも広く設定したい場合に使います。

標準的な手数料で、前のバージョンでは0.3%しか選択できませんでした。

ある程度の価格範囲に適用でき、ほとんどのメジャーなペアに向いています。

あまり聞いたことのないマイナーな暗号資産のペアに向いています。

価格変動が激しく、広い価格範囲でも大きく稼ぐことが可能です。

リスクを取って儲かるペアを選択する場合に使用してください。

長期安定なら0.01%か0.05%ね!

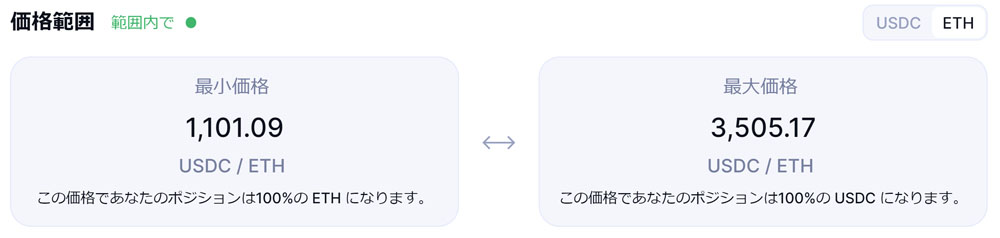

〇 価格範囲

この設定は手数料を稼げる価格範囲を絞ることで、貸出した暗号資産の利用効率を上げて、より多くの手数料を稼ぐことができます。

デメリットは、指定した価格範囲を外れると、手数料収入が入らなくなることです

また効率を上げる事によって、インパーマネントロスによる損失が大きくなります。

ただし、価格範囲を外れても、貸し出している暗号資産がなくなったりはしません。

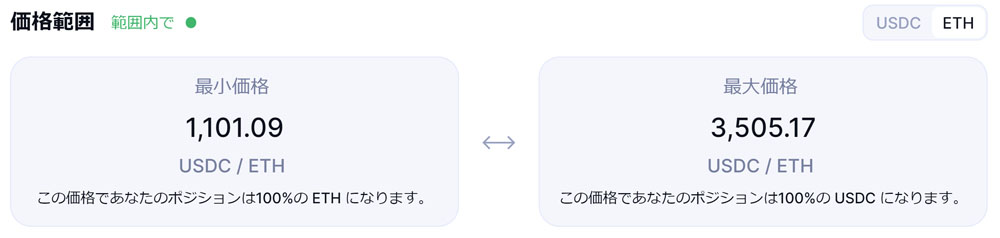

例えばイーサリアム(ETH)とUSDCの流動性プールに投資するとします。

最小価格を1,100、最大価格を3,500に設定しました。

この場合、イーサリアムの価値がUSDCに対して下がると、貸し出したUSDCはイーサリアムに交換されます。

イーサリアムが下落を続けて1,100になると、両替用に貸し出したUSDCは全てイーサリアムに交換されます。

逆にUSDCの価値がイーサリアムに対して下がると、貸し出したイーサリアムはUSDCに交換されます。

上昇を続けて3,500になると、貸し出したイーサリアムは全てUSDCに交換されます。

このように価格範囲設定を絞り込めば、設定値までに貸し出している暗号資産を最大限に活用し、手数料収入を上げてくれます。

ただし、効率が上がるという事はインパーマネントロスでの損失額は大きくなります。

価格範囲の設定方法

価格範囲を調べるにはまず、貸し出す2つの暗号資産の長期チャートを見ていく必要があります。

チャートはトレーディングビューを利用すると無料で確認することができます。

例えばイーサリアムとUSDCのチャートを見るには“ETHUSDC”と入力します。

いくつか候補が出てきますので、今回はBINANCEのSPOTを見てみます。

チャートが表示されますので、チャートを参考に価格の変動を見てみましょう。

長期目線で見るなら週足で見るのがお勧めです。

週足のチャートでは価格は約1,000~4,800までの範囲で動いています。

4,800になったのが2021年の11月初旬で、1,000は2022年の7月初旬です。

ざっくりと設定するなら最小値1,000、最大値4,800が適切な範囲です。

資金効率を上げるため、もう少し絞るためにチャートをさらに見てみましょう。

値動きの速さを見るボリンジャーバンドとラインを数本書きました。

現在は急激な下降の動きを終えて、上に向かってトレンドをつけようとしています。

この緑のラインを上に抜けるとしたら3,500、下に抜けるとしたら1,000付近が次のターゲットになりそうです。

実際に筆者はイーサリアムとUSDCでプールに投資をしたのですが、価格範囲は1,100~3,500に設定しました。

筆者は中期的にはイーサリアムは上昇してくると予想しています。

もっと絞り込みたい方は日足のチャートなどで分析する方法もありますが、価格変動の激しいペアではお勧めしません。

価格範囲設定は少し理解が難しいためにどのように設定したらいいのかわからない方もいると思います。

そういった方は、従来の通り“全範囲”で設定することも可能です。

ですが、適切に設定すれば預けた暗号資産の利用効率が増え、手数料収入も増えます。

価格範囲を最小まで絞り込めば、最大40倍の資金効率になるそうです。

ちょっとよくわからないわね…全範囲でいいかな

〇 プールに預け入れる数量

流動性プールには2つの暗号資産を貸し出す必要があります。

しかし預ける暗号資産の数量は、その時の相場の状態や価格範囲設定によって変わってきます。

もしウォレットに預けたい暗号資産がない場合は、交換する必要もあります。

まずはどのくらいの暗号資産を用意したらいいかを、設定画面で確認します。

筆者の場合、下の条件でプールに投資しようと考えました。

| 貸出す暗号資産のペア | イーサリアム(ETH)、USDC |

| 手数料レベル | 0.3% |

| 価格範囲 | 1,100~3,500 |

| 預け入れる通貨 | 250USDC |

この条件を実際にUniswapの流動性プールの投資画面に入力します。

筆者の場合、ウォレットに入っている0.3ETHを使って投資をしようと考えました。(もちろんガス代分のETHは別に用意しました)

そのためその半分の0.15ETHをUSDCに交換する必要があります。

当時の相場では0.15ETHは約260USDCでしたので、余裕をもって250USDCを投資する事にしました。

後はこの条件をプールの投資画面で入力すると必要になるETHが計算されます。

今回は0.155379ETHが自動的に計算されました。

投資に必要な4つのポイントが決まりました。

| 貸出す暗号資産のペア | イーサリアム(ETH)、USDC |

| 手数料レベル | 0.3% |

| 手数料レベル | 1,100~3,500 |

| 預け入れる通貨 | 0.1554ETH、250USDC |

この数値は状況によって変動しますので、注意してください。

ガス代に必要になるだろうETHを計算に入れても余裕があるのを確認して手持ちのイーサリアムで250USDCを交換します。

当然、交換手数料やプールに投資するためのガス代(手数料)もかかりますので、イーサリアムをある程度持っておく必要があります。

これで、プールに投資する準備ができました。

なかなか大変だったわね!

まとめ

今回はUniswapの流動性プールに投資するための準備について説明しました。

次の実践編では、実際に筆者が投資してみて、必要になった手数料から、投資して得た利益の利回りなどを紹介したいと思います。

流動性プールは投資側としては、やや複雑で読みづらくリスクもありますが、理解して使えばよい投資になります。

まずは知る事、理解する事からはじめてみませんか?