この記事は広告を含みます

暗号資産の税金【DeFi編③】ボローイング・ラップドトークン・エアドロップ他

暗号資産取引をされている方はDeFiを活用して、資産を増やしている方も多いと思います。

レンディング、ステーキング、流動性プールなど、暗号資産運用は多くのサービスが生まれています。

投資として非常に魅力的な暗号資産ですが、大きく稼ぐと気になるのは税金ですね。

単純な売り買いを取引所で行っているだけなら、管理はそれほど難しくはありませんが、DeFi運用をされている方の税金の計算は非常に複雑です。

【DeFi編③】では、ボローイング・ラップドトークン・エアドロップ等や盗難・紛失にあった際の税金の考え方を紹介します。

(注意)

記事の内容は法律や専門家の意見を元にしていますが、正確性を保証するものではありません。

新しい国税庁の指針などで、方針が変更される可能性があります。

確定申告の際には、必ず専門家の判断を仰いでください。

DeFiの税金に関しての基本

個々の取引の説明の前に、DeFiの税金についての考え方の基本を紹介します。

すでに読んでいる方は、読み飛ばしてください。

詳しく知りたい方は【DeFi編①】を先にご覧になってください。

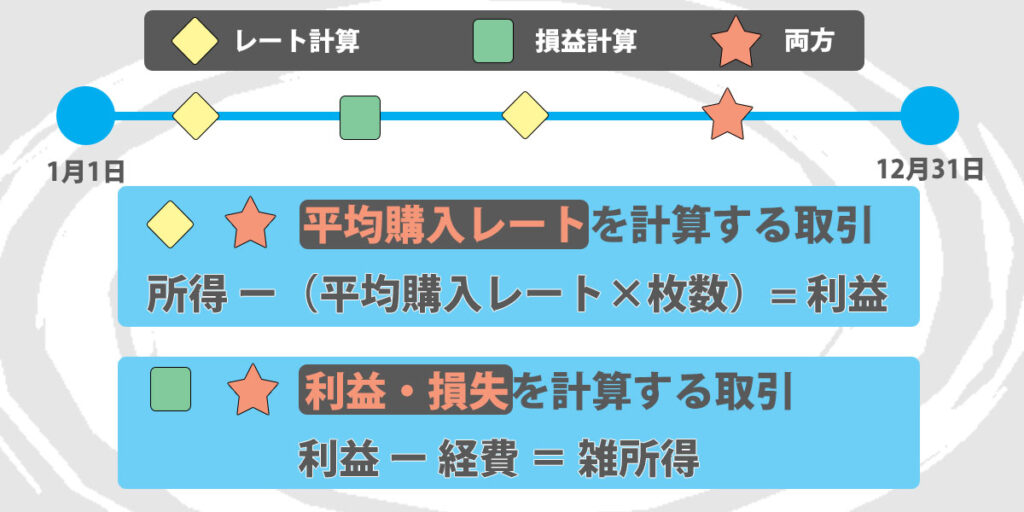

レート計算と損益計算

DeFiの税金の考え方は保有するそれぞれの暗号資産の平均購入レートを計算して、利益[売却金額―(平均購入レート×枚数)]の合計を出します。

最終的に利益から経費を差し引いた金額が雑所得となり、雑所得が20万円を超えると、確定申告の必要があります。

そのため、どの取引が平均購入価格の計算なのか、または損益の計算なのかを知る必要があります。

この記事では、損益を計算する場合は(損益計算)、平均購入レートを計算する場合は(レート計算)として説明します。

また本記事では各暗号資産の平均購入レートは総平均法を使用します。

総平均法は、1月1日から12月31日の全ての取引の取得額を元に平均レートを計算します。

そのため、年間の全ての取引が終了してから計算することになります。

取引ごとに、やる事が変わるのね!

報酬計算のタイミング

暗号資産には、レンディング・ステーキング・流動性プールなど、資産を貸し出して利息のようなものを受け取るサービスがあります。

これらの報酬の多くは、サービス内で報酬プールに貯められ、ユーザーが送金命令を出してウォレットに送ります。(債券トークンによって支払われるものもあります)

この報酬への課税は、ウォレットに受け取った時ではなく、報酬を受け取る権利が確定した時になります。

つまり、報酬プールに入金されたタイミングで課税計算をする必要があります。

しかしステーキングや流動性プールの報酬は、手数料収入に近いため、いつ・どのくらい報酬が発生するのかわかりません。

DeFiの場合は、その詳細な取引のデータや履歴のデータもないため、報酬確定時点の計算は実質不可能だと思います。

この記事では報酬への考え方から、ステーキングや流動性プールの報酬ウォレットに着金した時点、レンディング報酬は報酬が発生した時点の考え方をもとに紹介します。

確定したタイミングなんて、管理できないんじゃないかしら……

ボローイング

AAVEなどのDEXでは、暗号資産を担保に別の暗号資産を借りるサービスがあります。

暗号資産を借りるためには担保を必要とし、借り入れた資産に対する利息の支払いが必要です。

一般的には、暗号資産を借りた場合は課税の対象にはなりません。

借りた暗号資産は、借り手側にとって負債と見なされるからです。

ただし借りた暗号資産を投資して利益を得た場合は、その利益は課税対象になります。

また保有している暗号資産を借りてきた場合、平均購入レートを計算する必要はないと思われます。

借りてきた暗号資産は借入時の時価レートで管理し、保有していた暗号資産の平均購入レートとは分けて考えた方がいいと思います。

たとえば、1ETH(平均購入レート200,000円)を保有している状態で1ETHを借りてきても、平均購入レートは別で考えます。

最初から保有している1ETHは平均購入レート200,000円で、借りてきた1ETHは平均購入レート0円になります。

借りた暗号資産は負債になるのね

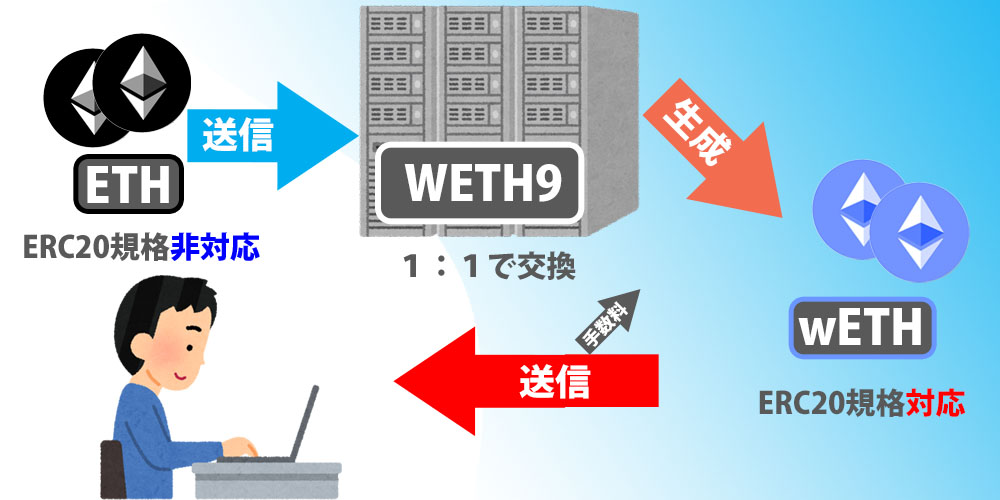

ラップドトークン

暗号資産は対応するブロックチェーンが決められており、規格の対応してない場合は相互に取引できません。

Uniswapの流動性プールはERC-20トークンに対応しており、ETHやBitcoinは対応していません。

そのため、ラップドトークンであるwETH(ラップドイーサ)やwBTC(ラップドビットコイン)などに交換して利用します。

通常、暗号資産を他の暗号資産に交換する場合は、損益計算とレート計算をする必要があります。

ではラップドトークンに交換した場合はどうでしょうか?

これにはまだはっきりとした結論は出ていません。

ですが実務上の問題と、取引の目的を考えるなら、課税対象にならないと考えています。

Uniswapなどで、流動性プールに投資する時はETHを投資すると自動でwETHに交換されて、ウォレット上に記録されません。

また受け取る報酬も指定しなければETHで返却されます。

取引のやり方によっては、借り換えの記録が残らないのです。

またBTCからwBTCの交換は投資の目的ではなく、プラットフォームでBTCを使用するための処置として考えられます。

実際にwBTCをBTCに交換するとwBTCはバーンされBTCと価格連動するように設計されています。

最終的には国税庁の判断を待つことになりそうです。

利益目的の投資じゃないから、大丈夫だと思うけど…

エアドロップ・ボーナストークン

エアドロップは取引所などが、一定の条件をクリアしたユーザーを対象に暗号資産やNFTを配布するサービスです。

新規で立ち上げたプロジェックトやプラットフォームなどが、新規ユーザーを獲得するイベントとして行われる例が多いようです。

エアドロップで配られる暗号資産は、未上場で価格がついていないものもあります。

その場合は0円で取得した事となり、損益計算・レート計算は必要ありません。

もし上場後のトークンで時価レートがある場合は、損益計算・レート計算が必要です。

利益を計算

エアドロップで暗号資産を10UNIもらいました。

UNIの時価レートが600円だった場合

10UNI×600円[時価レート]=6,000[利益]

UNIの平均購入レートを計算

600円[時価レート]

平均購入レートはその時の時価になります。

複数回のエアドロップをウォレットで受け取る場合は、その時点の時価レートを調べて損益計算・レート計算をする必要があります。

エアドロップはいつもらえるか、わかりにくいから大変そう

ハードフォーク

暗号資産を新チェーンへアップグレードするハードフォーク(仕様変更)が発生した場合、従来の暗号資産とは別の暗号資産に切り替わります。

この場合、手持ちの暗号資産は新しい暗号資産へと交換される可能性があります。

国税庁のQ&Aに以下のような内容があります。

問 暗号資産の分裂(分岐)に伴い、新たに誕生した暗号資産を取得しましたが、この取得により、所得税又は法人税の課税対象となる所得は生じますか?

答 暗号資産の分裂(分岐)により新たに誕生した暗号資産を取得した場合、その時点では課税対象となる所得は生じません。

所得税法上、経済的価値のあるものを取得した場合には、その取得時点における時価を基にして所得金額を計算します。

内容を確認すると、これはハードフォークにおいて暗号資産を新規で取得した場合の税金の説明のようです。

新規の暗号資産がハードフォーク時に価格があれば、その価格での取得扱いになり、損益計算・レート計算が必要になります。

価格が未定ならば、0円で取得したことになり、損益計算は必要なく、平均購入レートは0円になります。

問題は新たな暗号資産と交換した時に、暗号資産の交換扱いになるかどうかです。

通常、暗号資産を他の暗号資産に交換する場合は、損益計算とレート計算をする必要があります。

では、ハードフォークで暗号資産が切り替わった場合は、課税の対象になるのでしょうか?

これにはまだはっきりとした結論は出ていません。

取引の目的が投資ではないため、暗号資産がハードフォークで新しい暗号資産になる場合は、平均購入レートはそのまま適用されると思われます。

この場合は当然、損益計算の対象にはなりません。

しかしハードフォークにも色々とあり、旧チェーンや旧暗号資産がそのまま存続したりする場合は、解釈が変わる可能性もあります。

そもそも、ハードフォークって何?

IEO・IDO・INO

これらのサービスは新規上場トークンを手に入れるための手段です。

ICOは直接的に未上場トークンの購入をするのですが、詐欺行為が横行したため、現在は法律で規制されています。

IEOはCEXが上場トークンを審査して公開されるため、安全性が高いのが特徴です。

またDEXで上場されるケースがIDOですが、DEXでは上場審査をしていない場合がほとんどで、名前のよく似た詐欺トークンなどもあるため注意が必要です。

INOは公開前のNFTと購入できるサービスです。

これらのやり方でトークンを手に入れた時、法定通貨(日本円や米ドルなど)で購入した場合は、レート計算をする必要があります。

米ドルなど国外の通貨で購入した場合は、購入時の日本円のレートで計算する必要があります。

IEO・INOなどの場合は購入に手数料が必要な事が多いのですが、手数料は経費として算入できます。

IEO・IDO・INOで暗号資産を支払って未上場トークンやNFTを手に入れた場合は、暗号資産の交換に該当し、損益計算・レート計算をする必要があります。

例えば、IDOで1ETH(平均購入レート200,000円:時価レート250,000円)を、未上場トークンAを10枚手に入れたとします。

利益を計算

(250,000円[時価レート]×1ETH[枚数])―(200,000円[平均購入レート]×1ETH[枚数])=50,000円[利益]

平均購入レート

250,000円[ETHの時価レート]÷10[Aの枚数]=25,000円[Aの平均購入レート]

ニッポン・アイドル・トークンがIEO取引になってたわね

解散・盗難・紛失・詐欺・ハッキング

CEXなどに暗号資産を投資していて倒産や回収不能などの事態になった場合は、所得税法では一定の条件の下で貸倒損失として経費計上ができます。

またCEXなどがハッキング被害にあい、暗号資産の損失があった場合は、雑損控除の対象になる可能性があります。

またハッキング被害で金銭的補償がされる場合は損害賠償金として、損害賠償金額で暗号資産を売却したとして、損益計算をする必要があります。

しかしDeFi投資の場合は、雑損所得にするためのハードルがかなり高くなります。

基本的に災害・盗難・横領による損失は、雑損所得に計上できる可能性があります。

DEXの解散やDEXへのハッキングによる損失などが発生した場合は、損益計上できるか専門家に相談されることをお勧めします。

“詐欺で暗号資産を失った”、“送金先の暗号資産のアドレスを間違えて、暗号資産がなくなった”などの場合は、状況を立証するのが難しく、損失として計上するのは難しいかもしれません。

暗号資産はユーザー保護が弱いわね…

まとめ

ここまでDeFi関連の税金について説明してきましたが、国税庁の指針が公表されていない例が多く、モヤモヤしている人も多いと思います。

ここまで、猛烈な勢いで新しいサービスが誕生してきたDeFi投資ですが、アメリカを中心とする法律の締め付けにより、様子見ムードになってきました。

(余計な事をして、訴えられたくないのかもしれません)

DeFiの税金に関して不安な方は、自動で計算してくれるサービスを利用する方法もあります。

サービスを利用するなら、cryptact(クリプタクト)をお勧めします。

cryptact(クリプタクト)なら、DeFiの取引を自動識別し損益計算をしてくれる機能もあります。

多くの国内や海外取引所と連携しており、API連携している取引所なら自動で取引履歴を取得して計算してくれます。

また取引が少ない人向けの無料プランやデモ体験もありますので、暗号資産取引を積極的にやっていきたい方はぜひ一度試してみてください。

\ 無料プランもあります/