この記事は広告を含みます

暗号資産の税金(計算編)具体的な計算方法を解説

投資として非常に魅力的な暗号資産ですが、大きく稼ぐと気になるのは税金ですね。

投資コインの急激な上昇により、予期せず確定申告をすることになった方もいるでしょう。

今回の記事では、暗号資産の利益で確定申告が必要になった場合の税金の計算について解説します。

この記事は【基本編】の補足説明として、所得税と住民税の計算方法を解説しています。

まだ読んでいない方は【基本編】を先にご覧ください。

儲けるのはうれしいけど、税金は面倒ね…

暗号資産の税金って何?

暗号資産の税金は所得税と住民税の申請が必要になります。

基本編でも紹介しましたが、重要なポイントなので確認しておきましょう。

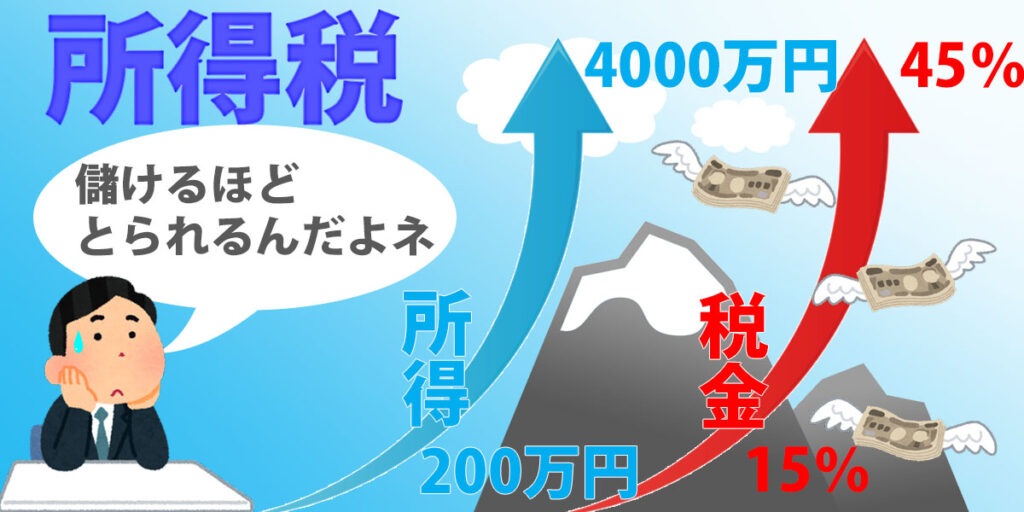

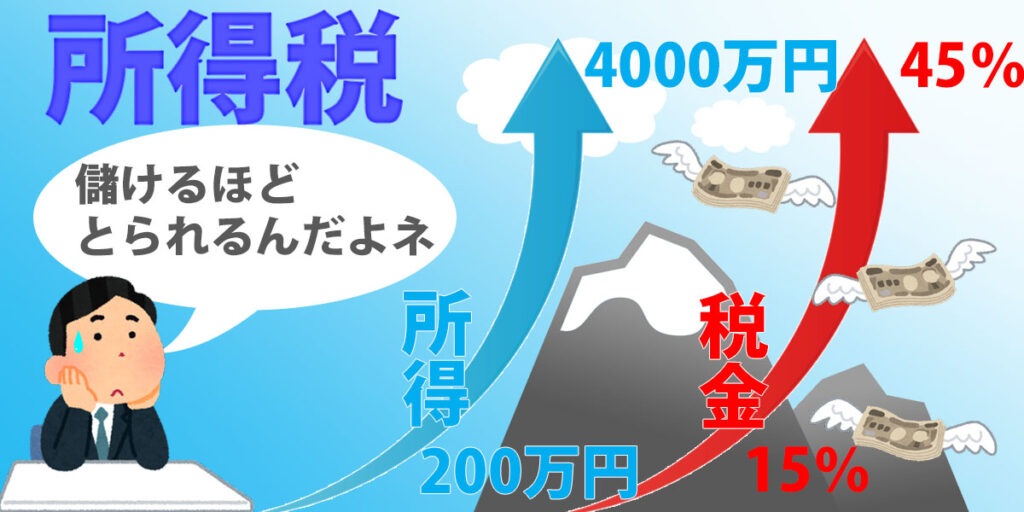

所得税の税金

所得税の税金は確定申告として、税務署に申請することになります。

暗号資産の税金の分類は雑所得、もしくは事業所得になります。

副業や片手間としての投資の場合は、ほとんどが雑所得です。

サラリーマンの場合は、雑所得の合計が年間(1月1日~12月31日)で20万円以上の場合は、確定申告をする必要があります。

暗号資産の雑所得は総合課税になり、儲ける額が大きいほど税率があがる仕組みです。

税率は課税所得(収入-控除)の5%から45%になります。

- 年金収入

- 副業による収入

- FXなどの収入

- クラウドファンディングなどの分配金

- 暗号資産の収入

※これらの所得の合計から経費を差し引いたものが雑所得になります

ちなみに、主婦や学生など扶養家族にあたる方は48万円以上で確定申告をすることになります。

住民税の税金

住民税の税金は市役所にて申請することになります。

税率は固定で課税所得(収入-控除)の10%+均等割(5,000円程度)になります。

税務署に確定申告をした場合は、税務署から市役所に連絡がいくため、申請の必要はありません。

注意点として、暗号資産の利益が20万円以下の場合でも住民税の申告は必要となります。

所得税と住民税を払う必要があるのね

所得税の計算をしてみよう

住民税と違って、所得税は所得に応じて税率がかわるなど、計算が複雑ですね。

ここでは所得税に絞って、計算方法を説明します。

サラリーマンの年収とは税金や保険料が天引きされる前の1年間の総支給額の事です。

所得税は年収から割り出した課税所得を元に計算することができます。

計算式は【課税所得=年収-給与所得控除-所得控除】です。

一見ややこしそうですが、一覧の金額を当て込んでいくだけで計算できます。

総所得金額を計算

まずは総所得金額を計算します。

計算式は【年収―給与所得控除=総所得金額】です。

給与所得控除は収入金額により以下の一覧に当てはめて計算します。

| 給与等の収入金額 | 給与所得控除額 |

| 162万5000円まで | 55万円 |

| 162万5001円~180万円まで | 収入金額×40%-10万円 |

| 180万0001円~360万円まで | 収入金額×30%+8万円 |

| 360万0001円~660万円まで | 収入金額×20%+44万円 |

| 660万0001円~850万円まで | 収入金額×10%+110万円 |

| 850万0001円~ | 195万円(上限) |

課税所得を計算

次に課税所得を計算します。

計算式は【総所得金額―所得控除=課税所得】

代表的な所得控除の一例は以下の通りです。

| 控除額 | 内 容 | |

| 基礎控除 | 48万円 | すべての方が一律に適用される所得控除 |

| 社会保険料控除 | 支払った金額 | 社会保険料を払っている方の税金負担を軽減する |

| 扶養控除 | 38万円から63万円 | 16歳以上の養う家族がいる場合に負担を軽減する |

| 配偶者控除 | 38万円 | 夫婦の税負担を軽減 |

所得税を計算

課税所得を所得税の速算表に当てはめれば、所得税が計算できます。

計算式は【課税所得×税率―控除額】です。

所得税の速算表に当てはめて、税率と控除額を確認します。

| 課税される所得金額(1,000円未満切り捨て) | 税率 | 控除額 |

| 1000円~194万9000円まで | 5% | 0円 |

| 195万円~329万9000円まで | 10% | 9万7500円 |

| 330万円~694万9000円まで | 20% | 42万7500円 |

| 695万円~899万9000円まで | 23% | 63万6000円 |

| 900万円~1799万9000円まで | 33% | 153万6000円 |

| 1800万円~3999万9000円まで | 40% | 279万6000円 |

| 4000万円以上 | 45% | 479万6000円 |

税率と控除額をもとに、所得税を計算していきます。

なんだか難しそうなんだけど…

暗号資産の税金を計算してみましょう

暗号資産の税金は所得税と住民税を合計します。

所得税は課税所得から支払う税率を調べる必要があります。

住民税は一律10%です。

これらがどのように計算しているか、サンプルを見ていきましょう。

計算例① 花子さんの暗号資産の税金

まずは花子さんの所得税を計算してみましょう!

※所得控除は基礎控除(48万円)のみとします。

OLやってる花子です

年収は300万円です

暗号資産で30万円利益がでました

【年収―給与所得控除=総所得金額】

300万円(年収)+30万円(雑所得)-98万円(給与所得控除)=232万円(総所得金額)

【総所得金額―所得控除=課税所得】

232万円(総所得金額)-48万円(基礎控除)=184万円(課税所得)

【(課税所得×税率×-控除額)×復興特別所得税=所得税】

(184万円(課税所得)×0.05(税率)-0円(控除額))×1.021%(復興特別所得税)

=9万3,932円(所得税)

A子さんの所得税は9万3,932円です。

暗号資産の所得がない場合を計算すると7万8617円でしたので、暗号資産の所得税は1万5315円です。

住民税は一律10%になるので、30万円(課税所得)×0.1(税率)=3万円になります。

暗号資産の税金は合わせて4万5315円になります。

暗号資産の利益30万円の約15%を税金として納める必要があります。

計算例② 太郎さんの暗号資産の税金

次に太郎さんの所得税を見ていきましょう!

所得控除は花子さんと同じく基礎控除(48万円)のみとします。

営業の太郎です。

年収は600万円です

暗号資産で400万円の利益がありました

【年収―給与所得控除=総所得金額】

600万円(年収)+400万円(雑所得)-164万円(給与所得控除)=836万円(総所得金額)

【総所得金額―所得控除=課税所得】

836万円(総所得金額)-48万円(基礎控除)=788万円(課税所得)

【(課税所得×税率×―控除額)×復興特別所得税=所得税】

(788万円(課税所得)×0.23(税率)-63万6000円(控除額))×1.021%(復興特別所得税)

=120万1104円(所得税)

太郎くんの所得税は120万1104円です。

暗号資産の所得がない場合を計算すると35万5818円でしたので、暗号資産の所得税は84万5286円です。

住民税は一律10%になるので、400万円(課税所得)×0.1(税率)=40万円になります。

暗号資産の税金は合わせて124万5286円になります。

暗号資産の利益400万円の約31%を税金として納める必要があります。

これらのように課税所得のランクにより計算が変わるため一律での計算はできませんが、利益が大きいほど税率が上がります。

暗号資産の利益によっては、所得のランクが上がってしまい税率計算が複雑になる場合があります。

基本は課税所得がいくらになるか分かれば、税率がわかりますので速算表に当て込んで計算することができます。

なんとなく、わかってきたような気がするわ

まとめ

暗号資産の計算はかなり複雑で、意図せずに脱税してしまう人もいます。

単純な売り買い程度なら、個人で管理するのもそれほど難しくはないでしょう。

しかしDeFi(分散型金融)を利用したり、差益を狙って多くの取引をされる方の税金計算は大変な作業です。

特にDeFiのレンディング、ボローイング、ステーキング、LP(流動性プール)などをされている方は、個人で管理するのはほぼ不可能だと思います。

そういう方は自動で計算してくれるサービスを利用する方法もあります。

サービスを利用するなら、cryptact(クリプタクト)をお勧めします。

cryptact(クリプタクト)なら、DeFiの取引を自動識別し損益計算をしてくれる機能もあります。

多くの国内や海外取引所と連携しており、API連携している取引所なら自動で取引履歴を取得して計算してくれます。

また取引が少ない人向けの無料プランやデモ体験もありますので、暗号資産取引を積極的にやっていきたい方はぜひ一度試してみてください。

\ 無料プランあります /