この記事は広告を含みます

【計算方法を解説】FUNDINNOで得するエンジェル税制の使い方!

ベンチャー企業に株式投資する個人投資家には、エンジェル税制という優遇措置があります。

FUNDINNO(ファンディーノ)のプラットフォームで投資を考えている方は、エンジェル税制をうまく利用すること大きな節税効果を得られます。

ではエンジェル税制とは、どういった仕組みで、どういう時に節税効果が表れるのでしょうか?

計算の方法を含め、詳しく説明します。

FUNDINNO(ファンディーノ)がどんな投資家を知りたい方は下のリンクからどうぞ!

エンジェル税制を理解するロードマップ

エンジェル税制の中身を知るには、未上場株投資の税金やエンジェル税制、所得税の計算方法を知る必要があります。

少々回りくどいのですが、最大限に活用するには必要な知識です。

以下のロードマップに従って説明していきます。

- 未上場株式にかかる税金を知る

- エンジェル税制について知る

- 所得税の計算方法を知る

- エンジェル税制計算方法を知る

- エンジェル税制の特徴と注意点

未上場株にかかる税金

FUNDINNOでベンチャー企業に投資して、売却した利益の税金は申告分離課税になります。

会社員などで給料以外の収入が年間20万円以下なら、税金はかかりません。

例えば、花子さんが50万円で購入した株式を75万円で売却した場合

(75万円-50万円)×15.315%=38,287円

38,287円の税金がかかります。

※住民税は考慮していません

エンジェル税制について

エンジェル税制は、株式を購入した時と、売却したときに優遇措置があります。

株式を購入した場合の優遇措置(所得税のみ適用可能)

株式購入時の優遇措置はAとBの2種類あります。

どちらに対応しているかは、プロジェクトの説明ページで説明されています。

タイプAの場合はAかBのどちらかを選択できます。

タイプBの場合はBしか選べません。

優遇措置AとBの内容は以下の通りです。

| 優遇措置A | 優遇措置B |

| 投資が対象 を その年の総所得金額から控除 | 他の株式譲渡益から控除 |

| 控除対象となる投資額の上限は 総所得金額の40%と800万円の いずれか低い方 | 控除対象となる投資額の上限なし |

売却時の優遇措置(所得税、住民税に適用可能)

売却時に損が発生した場合は、その年の他の株式譲渡益と通算することができます。

株式譲渡益を含め以下の利益(キャピタルゲイン)と相殺可能です。

- 上場株式

- 未上場株式

- 投資信託(配当は除く)

- ETF

- FUNDINNO MARKET

相殺しきれなかった損失は翌年以降3年間繰り越し可能です。

破産や解散等で株式価値がなくなった場合も同様の措置になります。

売却時の優遇措置は、購入時にAかBの優遇措置を受けた場合は差し引き計算になります。

(購入時の価格から控除額を差し引き計算になる)

(例)花子さんは前年度に100万円で購入したベンチャー企業の株を50万円で売却しました。(50万円の損失)

〇 A・Bの優遇措置を受けていない

50万円を他の株式売却益と相殺できる

〇 Aの優遇措置を受けた

優遇措置の課税分2,000円のみ他の株式の売却益と相殺できる

〇 Bの優遇措置を受けた

譲渡益課税(50万円×税率(15.315%)=7万6575円)がかかる

※住民税は考慮していません。

所得税の計算方法

エンジェル税制でタイプAを選択した場合、総所得金額より控除することができます。

そのため、所得税で大きく節税できる可能性があるのです。

それを理解するために、まずは所得税の計算方法を知っておきましょう。

所得税は年収から割り出した課税所得を元に計算することができます。

年収とは税金や保険料が天引きされる前の1年間の総支給額の事です。

計算式は【課税所得=年収-給与所得控除-所得控除】です。

一見ややこしそうですが、一覧の金額を当て込んでいくだけで計算できます。

① 総所得金額を計算

まずは総所得金額を計算します。

計算式は【年収―給与所得控除=総所得金額】

| 給与等の収入金額 | 給与所得控除額 |

| 162万5000円まで | 55万円 |

| 162万5001円~180万円まで | 収入金額×40%-10万円 |

| 180万0001円~360万円まで | 収入金額×30%+8万円 |

| 360万0001円~660万円まで | 収入金額×20%+44万円 |

| 660万0001円~850万円まで | 収入金額×10%+110万円 |

| 850万0001円~ | 195万円(上限) |

② 課税所得を計算

次に課税所得を計算します。

計算式は【総所得金額―所得控除=課税所得】

代表的な所得控除の一例は以下の通りです。

| 控除額 | 内 容 | |

| 基礎控除 | 48万円 | すべての方が一律に適用される所得控除 |

| 社会保険料控除 | 支払った金額 | 社会保険料を払っている方の税金負担を軽減する |

| 扶養控除 | 38万円から63万円 | 16歳以上の養う家族がいる場合に負担を軽減する |

| 配偶者控除 | 38万円 | 夫婦の税負担を軽減 |

所得税を計算

課税所得を所得税の速算表に当てはめれば、所得税が計算できます。

計算式は【課税所得×税率―控除額】

| 課税される所得金額(1,000円未満切り捨て) | 税率 | 控除額 |

| 1000円~194万9000円まで | 5% | 0円 |

| 195万円~329万9000円まで | 10% | 9万7500円 |

| 330万円~694万9000円まで | 20% | 42万7500円 |

| 695万円~899万9000円まで | 23% | 63万6000円 |

| 900万円~1799万9000円まで | 33% | 153万6000円 |

| 1800万円~3999万9000円まで | 40% | 279万6000円 |

| 4000万円以上 | 45% | 479万6000円 |

所得税の計算例

まずは花子さんの所得税を計算してみましょう!

※所得控除は基礎控除(48万円)のみとします。

OLやってる花子です

年収は300万円です!

【年収―給与所得控除=総所得金額】

300万円(年収)-98万円(給与所得控除)=202万円(総所得金額)

【総所得金額―所得控除=課税所得】

202万円(総所得金額)-48万円(基礎控除)=154万円(課税所得)

【(課税所得×税率×-控除額)×復興特別所得税=所得税】

(154万円(課税所得)×0.05(税率)-0円(控除額))×1.021%(復興特別所得税)

=7万8,617円(所得税)

花子さんの所得税は7万8,617円です。

次に太郎君の所得税を見ていきましょう!

所得控除は花子さんと同じく基礎控除(48万円)のみとします。

営業の太郎です

年収は600万円です!

【年収―給与所得控除=総所得金額】

600万円(年収)-164万円(給与所得控除)=436万円(総所得金額)

【総所得金額―所得控除=課税所得】

436万円(総所得金額)-48万円(基礎控除)=388万円(課税所得)

【(課税所得×税率×―控除額)×復興特別所得税=所得税】

(388万円(課税所得)×0.2(税率)-427,500円(控除額))×1.021%(復興特別所得税)

=35万5818円(所得税)

太郎くんの所得税は35万5818円です。

エンジェル税制の計算方法

先ほどの花子さんと太郎くんを例としてエンジェル税制の節税効果を見ていきます。

年収300万円の花子さんが、FUNDINNOでベンチャー企業に50万円投資しました。

花子さんはその年に株式の売却で50万円の利益があったとします。

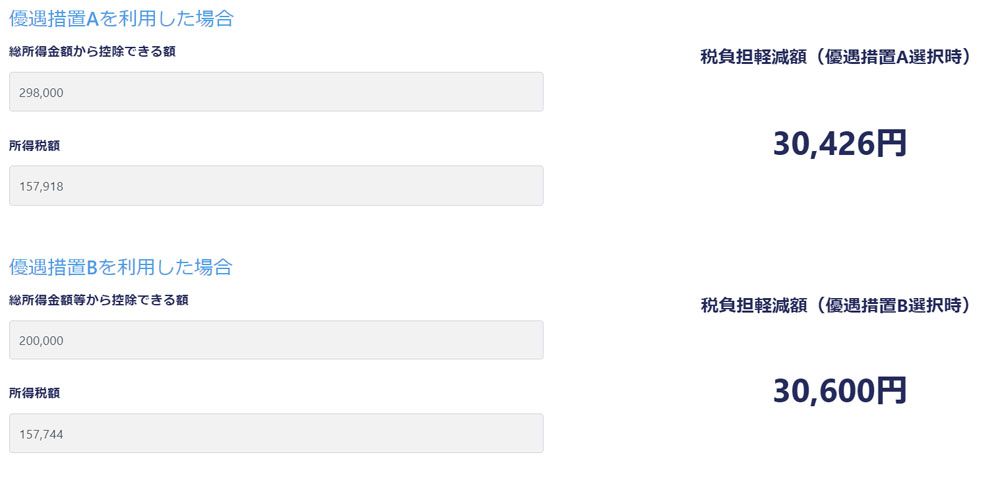

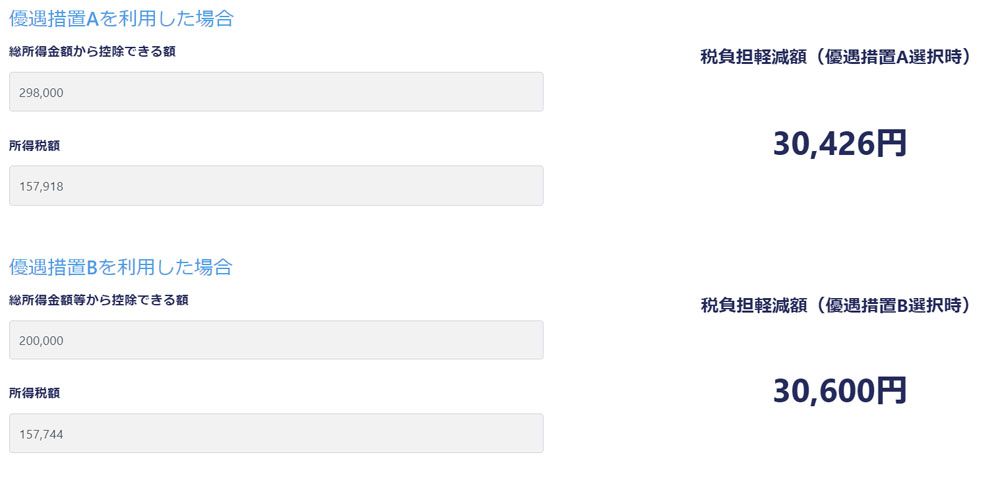

〇 優遇措置Aを選択した場合の節税効果

次の3つの内一番小さい数値を総所得金額から控除できます。

〇 50万円【Aタイプへの投資額】

× 83.2万円【総所得額208万円×40%】

× 800万円

花子さんは総所得金額から49万8,000円【50万円-2,000円】を控除することができます。

総所得金額は208万円―49.8万円=157万8000円になります。

花子さんの所得税は5万6257円【((157万8000円―48万円)×5%-0円)×1.021%】

所得税が2万5423円【8万1680円―5万6257円】節税できました。

株を売って得た利益の税金は76,575円【50万円×15.315%】です。

エンジェル税制の節税効果は2万5423円です。

〇 優遇措置Bを選択した場合の節税効果

優遇措置Bの場合は所得税の変更ありません。

株を売って得た利益からFUNDINNOへの投資額全額を控除することができます。

株を売って得た利益の税金は0円【(50万円―50万円)×15.315%】です。

エンジェル税制の節税効果は7万6575円です。

A子さんは優遇税制Bを選択すると節税効果が大きくなります。

7万円以上お得なのね!

年収600万円の太郎くんがFUNDINNOでベンチャー企業に100万円投資しました。

太郎くんはその年に株式の売却で100万円の利益があったとします。

〇 優遇措置Aを選択した場合の節税効果

次の3つの内一番小さい数値を総所得金額から控除できます。

〇 100万円【Aタイプへの投資額】

× 174.4万円【総所得額436万円×40%】

× 800万円

太郎くんは総所得金額から99万8,000円【100万円-2,000円】を控除することができます。

総所得金額は436万円―99.8万円=336.2万円になります。

太郎くんの所得税は19万4704円【((336.2万円―48万円)×10%)-9万7500円)×1.021】

所得税が16万1114円【35万5818円-19万4704円】節税できました。

株を売って得た利益の税金は15万3150円【100万円×15.315%】です。

エンジェル税制の節税効果は16万1114円です。

〇 優遇措置Bを選択した場合の具体的な計算方法

優遇措置Bの場合は所得税の変更ありません。

株を売って得た利益からFUNDINNOへの投資額全額を控除することができます。

株を売って得た利益の税金は0円【(100万円―100万円)×15.315%】です。

エンジェル税制の節税効果は15万3150円です。

太郎くんは優遇税制Aを選択すると節税効果が大きくなります。

おー!16万円も節税になるの!

節税効果を最大限利用する方法

エンジェル税制の節税効果を最大限に利用するためには、所得税の仕組みをうまく利用するのが効果的です。

所得税には課税所得金額に応じて税率と控除額が変わります。

優遇措置Aを使用できる場合は所得金額から直接投資金額を差し引きできるため、所得税率を下げることが可能です。

| 課税される所得金額(1,000円未満切り捨て) | 税率 | 控除額 |

| 1000円~194万9000円まで | 5% | 0円 |

| 195万円~329万9000円まで | 10% | 9万7500円 |

| 330万円~694万9000円まで | 20% | 42万7500円 |

| 695万円~899万9000円まで | 23% | 63万6000円 |

| 900万円~1799万9000円まで | 33% | 153万6000円 |

| 1800万円~3999万9000円まで | 40% | 279万6000円 |

| 4000万円以上 | 45% | 479万6000円 |

課税所得額が1000万円の場合、305万1000円以上エンジェル税制Aタイプに投資すれば、税率を33%の課税部分を節税することが可能です。

ただし所得税の計算は、年末にならないと正確に把握できませんし、様々な要素があるため正確に狙って税率を下げるのは難しいと思います。

税率を下げることができれば、大きな節税効果が期待できます。

エンジェル税制の特徴と注意点

NISAやiDeCoのように、大きな節税ができるエンジェル税制ですが、どうやっても効果があるわけではありません。

きちんと理解して使用することで、利益を最大化できます。

使用する際の注意点をいくつかご紹介します。

- 優遇措置Bは株式投資(その他キャピタルゲインを含む)で利益が出ていないと、意味がない

- 投資時点で節税できても、売却までのトータルで考えれば、課税が後回しになっているだけの事もある

- 投資時点の優遇措置AとBは状況により有利不利が大きく分かれる

- 投資した株式の価値がなくなった場合、売却時の優遇措置が最大限に働く

- エンジェル税制の優遇措置Aは寄付金控除としてふるさと納税などの他の寄付金と合算される

エンジェル税制税負担軽減シミュレーターを活用しよう!

FUNDINNOの公式HPには“エンジェル税制税負担軽減シミュレーター”があります。

必要な項目を入力すれば、どれぐらいの節税になるかをすぐに計算してくれます。

この記事中の計算もシミュレーターとの違いが出ないように、控除の計算を合わせてあります。

自分の資産の運用状況によって、うまく活用してください。

FUNDINNO エンジェル税制税負担軽減シミレーターはこちら

まとめ

手続きの煩雑さからあまり利用されていなかったエンジェル税制ですが、2020年よりFUNDINNO(ファンディーノ)が手続きを代行するようになってから、様々なベンチャー企業が利用するようになりました。

海外に比べてベンチャー投資がお粗末な日本も、FUNDINNOのサービス開始以来、年々盛り上がりを見せています。

ベンチャー投資はリスクの高い投資ではありますが、税制優遇措置をうまく利用して、あなたの資産運用に組み込んでみてはいかがでしょうか?

\ 投資家登録はこちらからどうぞ!/